//摘要

国企板块有望得到投资者们的重新审视,长期估值中枢有望抬升,市场三主线逐渐清晰

①央行全面降准,基建稳增长实质受益,叠加推进高质量共建“一带一路”,分析师看好这家低估值央企; ②建筑央国企是我国“一带一路”走出的主

①央行全面降准,基建稳增长实质受益,叠加推进高质量共建“一带一路”,分析师看好这家低估值央企; ②建筑央国企是我国“一带一路”走出的主

//正文

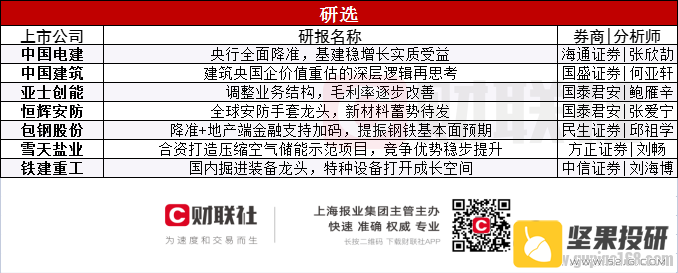

| 国企板块有望得到投资者们的重新审视,长期估值中枢有望抬升,市场三主线逐渐清晰 ①央行全面降准,基建稳增长实质受益,叠加推进高质量共建“一带一路”,分析师看好这家低估值央企; ②建筑央国企是我国“一带一路”走出的主力军,当前估值处于历史低位,估值有望迎来系统性重估; ③分析师看好这家涂料公司主业占比提升、客户结构优化,且地产行业迎来政策拐点,保交付政策有望快速释放行业潜在需求; ④国企板块有望得到投资者们的重新审视,长期估值中枢有望抬升,市场三主线(精准防控、地产产业链、全球流动性拐点)逐渐清晰。 【券商策略最新观点】 1、中信策略秦培景:新稳态渐行渐近,三主线(精准防控、地产产业链、全球流动性拐点)逐渐清晰 中信证券策略秦培景最新周观点认为,在12月,预计“新二十条”优化过程中将逐步形成常态化防控的新稳态,房地产“十六条”等稳增长政策执行过程中也将逐步形成经济弱势恢复的新稳态,新稳态渐行渐近,将夯实经济中期修复的基础;美元加息节奏拐点确立,国内货币政策集中发力,提供A股估值修复的支撑。 当前市场特征亦表明A股中期全面修复的特征高度明确,只是短期修复节奏有所放缓,当前正处于政策驱动的上半场,建议提高仓位,均衡配置精准防控、地产产业链、全球流动性拐点三条主线。 2、华泰证券张继强:国企板块有望得到投资者们的重新审视,长期估值中枢有望抬升 华泰证券张继强最新在《关于中国资本市场估值体系的思考》报告中指出,国企板块有望得到投资者们的重新审视,长期估值中枢有望抬升。 理由在于:(1)国企资产与险资等长线资金风险收益偏好匹配度高,长线资金入市节奏加速有望带来国企价值重估;(2)在确定性稀缺的时代,国企胜在“长远”与“稳定”,应报之以“溢价”与“配置”;(3)打铁还需自身硬,国企核心竞争力的改善、房地产行业企稳有望使其获得资产质量和盈利预期改善溢价。  ①中国电建(海通证券|张欣�):为保持流动性合理充裕,促进综合融资成本稳中有降,落实稳经济一揽子政策措施,巩固经济回稳向上基础,中国人民银行决定于2022年12月5日降低金融机构存款准备金率0.25个百分点。海通证券张欣�表示,此次全面降准将继续助力稳增长政策落地,且坚持对外开放的基本国策,推进高质量共建“一带一路”,看好中国电建等。中国电建从水电行业领军者向新能源投资运营商全面转型,受国家有关部委委托,承担国家水电、风电、太阳能等清洁能源和新能源的规划、审查等职能。张欣�给予公司2022年1.3-1.4倍市净率,合理价值区间11.57-12.46元(当前股价仅7.69元)。风险提示。回款风险,业务拓展风险,政策风险。风险提示:稳增长政策不及预期,新能源项目落地不及预期风险。 ②中国建筑(国盛证券|何亚轩):国盛证券何亚轩认为,从国家整体安全观角度,央国企“对内”维护财政安全,“对外”担纲走出去,提升我国影响的主力军。基建工程是中国强项,具备全球竞争优势,预计将是走出去,扩大影响力的重要载体。建筑央国企是我国“一带一路”走出的主力军,将发挥更重要作用。在“中国特色估值体系”构建背景下,估值有望迎来系统性重估。当前央企整体基本面稳健,估值处于历史低位,且面临“一带一路”等多重催化,性价比突显,何亚轩重点看好低估值建筑央企中国建筑(4.3倍PE,0.67倍PB)等。风险提示:稳增长政策不达预期风险等。 ③亚士创能(国泰君安|鲍雁辛):地产行业迎来政策拐点,国泰君安鲍雁辛认为,环境变化下亚士创能涂料主业占比提升优化客户结构,行业从份额优先的格局中有所改善,预期保交付逐步改善需求环境。2022年公司建筑涂料业务占比快速回升,而毛利率相对较低的保温系列产品以及防水产品等占比下滑,鲍雁辛判断这是公司对业务结构进行的一种主动优化,而从客户结构上来看公司同样开始优化结构,并对在2021-2022年中对应收账款进行进行集中处置,风险得到有效释放。从地产环节对比来看,竣工端逐步储备需求,保交付政策有望快速释放行业潜在需求。鲍雁辛预计公司2022-24年EPS为0.26/0.51/0.66元,给予2023年33.45倍PE,对应目标价17.06元(当前股价11.14元)。风险提示:房地产销售和投资低于预期;原材料大幅上涨。 ④恒辉安防(国泰君安|张爱宁):恒辉安防是安防手套全球领导厂商,内外销双轮驱动。国泰君安张爱宁看好公司产能扩张有望推动业绩增长,同时业务延伸至上游超高分子量聚乙烯纤维环节,新材料业务有望成为公司第二增长曲线。市场认为目前超高分子量聚乙烯纤维的在建产能较多,未来投产后该产品利润率将会下降,张爱宁认为随着国内外安防意识增强,超高分子量聚乙烯纤维需求将继续提升,利润率有望维持较高水平。超高分子量聚乙烯纤维应用广泛,市场供不应求,2018年公司成立恒尚新材料,实现向产业链上游延伸,其中一期600吨产能已于2021年投产,二期2400吨预计于2022年底投产。张爱宁预计公司2022-24年EPS分别为0.96/1.16/1.64元,给予目标价25.3元,具备40%目标空间。④风险提示:产能建设进度不及预期等。 ⑤包钢股份(民生证券|邱祖学):民生证券邱祖学最新周报观点认为,11月25日央行宣布全面降准0.25个百分点,释放长期资金约5000亿元,叠加周内央行、银保监会发布支持房地产平稳发展16条措施,银行加大对房企意向性融资额度等政策不断释放,提振钢铁长期基本面预期。需求端钢材消费季节性淡季逐步显现,叠加疫情影响,周内螺纹钢表观消费下滑明显。库存方面,社库继续去库,但厂库出现小幅垒库。整体看,目前钢铁基本面呈现弱现实强预期的局面,地产端金融支持不断加码,提振钢铁长期基本面预期。邱祖学看好包钢股份等。风险提示:地产用钢需求断崖式下滑等。 ⑥雪天盐业(方正证券|刘畅):雪天盐业发布《关于对外投资的公告》,中国电力、公司及清华大学合资成立中雁清盐储能科技有限公司,合资公司注册资本拟不超过人民币2亿元,中国电力为控股股东,雪天盐业、清华大学分别拟认缴出资比例拟不超过50%及2%。公司全资子公司湘衡盐化四采区407-408井具备实施盐穴储能的基本条件。据测试数据初步预计,407-408井组腔体物理体积约为25万m3,可利用的储气压力范围约5.5-7.0Mpa,目前四采区腔体密封性良好,基本满足建立压缩空气储能地下储气库的要求。基于此,公司与中国电力合资打造湖南省首个压缩空气储能创新示范项目,助力湖南省千万千瓦能源基地规划实施和“宁电入湘”特高压平稳运行。风险提示:宏观经济周期性风险等。 ⑦铁建重工(中信证券|刘海博):铁建重工是国内掘进机装备头部厂商,在轨道交通设备、钻爆法隧道施工设备、煤矿施工设备、高端农业机械等诸多高端装备领域也打造了产品矩阵并拥有一定品牌影响力。中信证券刘海博看好公司立足研发,新品储备丰富,通过新业态向服务型高端制造企业转型,有望实现稳健增长。截至2021年底,公司研发设计人员占比28.60%,新增授权专利346件,累计专利总数为1554件。公司以核心技术为依托,开展了多个科研项目,目前各业务板块在研项目众多,新产品储备充足。刘海博预计公司2022-24年归母净利润为19.2/22.2/24.7亿元,给予2023年12倍PE估值,对应目标价为5元(当前股价4.13元)。风险因素:零部件、原材料价格波动或供货中断的风险等。 |